15. 06. 2023

Vlagatelji se vse od pojava inflacije in hitrega dviga obrestnih mer sprašujejo, kakšen bo vpliv na gospodarstvo in kako trmasta bo inflacija. Odgovor bi se lahko skrival v zamiku pri delovanju obrestnih mer.

_________________________________________________________________________________________________________________________________

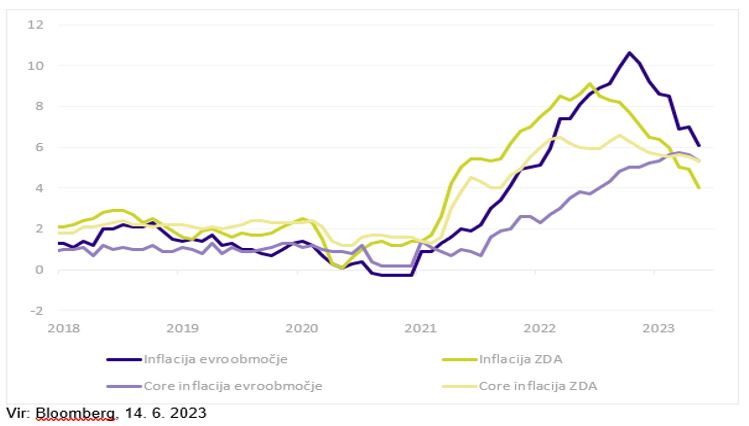

Ena izmed posledic ekstremnih spodbud v času Covid-19 je bilo hitro okrevanje gospodarstva, ki pa ga je spremljala povišana inflacija. V prvi fazi je veljalo prepričanje, da bo inflacija prehodne narave, ampak je rusko-ukrajinska kriza v kombinaciji z nadaljnjimi zapiranji na Kitajskem v lanskem letu premešala karte. Inflacija v ZDA je svoj vrh dosegla junija lani pri višini 9,1 %, medtem ko je v evroobmočju inflacija ob energetski krizi svoj vrh dosegla julija pri kar 10,6 %. Centralne banke so se odzvale z zamikom, ampak izjemno silovito. Ameriška centralna banka (Fed) je od marca lani izvedla 10 zaporednih dvigov obrestnih mer in spodnjo obrestno mero zvišala z 0 % na 5 %. Evropska centralna banka (ECB) pa je od julija 2022 do danes povišala svojo depozitno obrestno mero z -0,5 % na 3,25 %. Ob tem vlagatelji trenutno pričakujejo, da bo Fed do konca leta izvedel še en dvig, ECB pa bi lahko depozitno obrestno mero povečala na 3,75 %.

Po rekordnih vrednosti v lanskem letu je kombinacija visokih obrestnih mer in tople zime v Evropi vodila v znižanje cen energentov, hrane in surovin. Odpiranje držav po Covid-19 je vodilo v izboljšanje dobavnih poti in skupni rezultat je hitro znižanje inflacije z doseženih vrhov. Inflacija je tako po prvi oceni maja znašala 6,1 % v evroobmočju in 4,0 % v ZDA. Kljub zniževanju inflacije vlagatelje danes skrbi stanje na področju osnovne inflacije brez hrane in energentov (core), kjer je znižanje stopnje počasnejše. Glavno skrb danes predstavlja inflacijska plačna spirala, ki bi lahko povzročila, da se inflacija ne bo znižala skladno s pričakovanji. Kljub hitremu skoku obrestnih mer je ameriškemu gospodarstvo v prvem četrtletju uspelo doseči gospodarsko rast v višini 1,3 % v primerjavi s preteklim četrtletjem. Gospodarska rast v evroobmočju pa je kljub pocenitvi energentov upadla za 0,1 % in evroobmočje se je znašlo v tehnični recesiji.

Graf 1: Gibanje stopnje inflacije v evroobmočju in ZDA

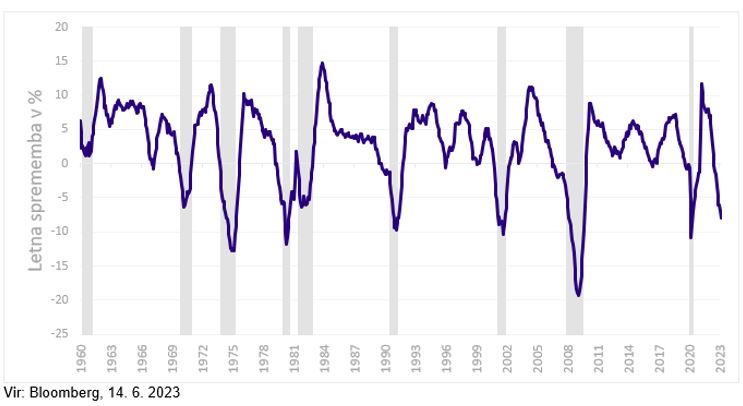

Po mojem mnenju se odgovor na vprašanje, kaj nas čaka v nadaljevanju, skriva predvsem v zamiku glede vpliva obrestnih mer na inflacijo in gospodarstvo. Na podlagi zgodovinskih podatkov znaša zamik v delovanju obrestnih mer med 6 in vse do 24 mesecev. Prvi znaki višjih obrestnih mer danes se že kažejo preko težav v regionalnih bankah v ZDA ter pri nepremičninskih podjetjih v ZDA in evroobmočju. Naslednji izziv predstavlja refinanciranje dolgov podjetij z višjo zadolženostjo, ki se bodo soočila s kruto realnostjo višjih obrestnih mer. Danes kopnijo tudi prihranki pri potrošnikih in ob dražjih kreditih lahko pričakujemo manjše povpraševanje v bodoče. Posledica teh silnic bo po mojem mnenju blažja recesija v evroobmočju in ZDA, ki pa bo imela za posledico tudi znižanje inflacije in nižjo raven obrestnih mer. Recesijo v ZDA napoveduje tudi kazalnik desetih vodilnih ekonomskih indikatorjev, ki se trenutno nahaja na ravneh, ki jim je v preteklosti sledila recesija. Po nastanku tehnične recesije pa se v evroobmočju trenutno soočamo s poslabšanim razpoloženjem med nabavnimi menedžerji in blažjo recesijo v Nemčiji.

Graf 2: Vodilni ekonomski indikatorji za ZDA (s sivo označene pretekle recesije)

Nasvet za vlagatelje

Vlagatelji se morajo zavedati, da bo v opisanem scenariju strah pred inflacijo zamenjal strah pred recesijo v ZDA in evroobmočju. Širša globalna makroekonomska slika po drugi strani še naprej ostaja pozitivna in trenutna pričakovanja glede globalne gospodarske rasti za leti 2023 in 2024 presegajo 2 %. Posledično je realno pričakovati nominalno rast dobičkov družb, ki so vključena med naložbe v globalno razpršen portfelj delnic. Po obdobju nadpovprečnih vrednotenj so se vrednotenja globalnih delniških trgov zaradi negotovosti približala zgodovinskim povprečjem, in kljub temu da bi trge lahko spremljali kratkoročni pretresi, pričakujem, da bodo pogumni vlagatelji srednjeročno in dolgoročno nagrajeni za sprejeta tveganja.

Kategorije

Avtor članka

Domen Granda

CFA, vodja analiz